阿里、腾讯将在东南亚投出下一个BAT?我看未必

2018-08-27

来源:

原标题:阿里、腾讯将在东南亚投出下一个BAT?我看未必!

猎云注:过去5年间,东南亚成中国资本新的角斗场,阿里、腾讯纷纷布局。当东南亚的中产阶级开始崛起,移动互联网正在冲击这些年轻的消费市场,淘金者们资本盛宴才刚刚开启。东南亚本地的风险投资并不活跃,整个印尼只有几十家VC,而中国则有数千家。那么,中国VC出海东南亚,有哪些机会?红杉资本前投资合伙人陈映岚接受全天候科技采访,谈及了东南亚的商业模式,投资趋势等问题,针对东南亚是否会诞生下一个BAT,陈映岚表示,东南亚市场仍有待开拓,目前还没有任何一家公司在某个领域取得绝对的领先。文章转自: 全天候科技(ID:iawtmt),作者:舒虹。

文 | 全天候科技 舒虹过去两年,风险投资人陈映岚一共看了上千个项目,平均每天有2-3个初创企业的资料摆放在他的案头。但是两年间,他所代表的红杉资本只向10多家公司抛出了橄榄枝。

这不是VC与科技巨头蜂拥的中国,而是在快速崛起中的东南亚。

过去5年间,这片位于中国与印度间的新兴市场、6.5亿人口、11个国家,成了中国资本新的角斗场。

7月24日,东南亚移动出行平台Grab宣布获得滴滴出行和软银集团20亿美元的投资。未经证实的消息称,除滴滴和软银外,阿里巴巴也加入了此次投资,以利用Grab扩大蚂蚁金服在东南亚的业务范围。

两个多月前,Grab最大的竞争对手之一、印尼打车服务公司Go-Jek完成了新一轮12亿美元的融资,领投者是腾讯。

“东南亚的经济发展和互联网生态,和8-10年前中国所处的阶段非常相似”,陈映岚接受全天候科技独家访谈时说,中国互联网公司对这个过程再熟悉不过了,可以用很小的试错成本,撬动这个万亿的市场。

前红杉资本投资合伙人陈映岚。图片来源:受访者提供

6月15日前,陈映岚是红杉资本投资合伙人兼新加坡和印度公司CEO,现在他是一家专注东南亚地区的初创阶段科技风险投资基金——Insignia Venture Partners的创始人。

“离开红杉(宏观来看)也是因为看到了其中的机会,寻找独角兽的机会。”对于陈映岚这样的风险投资者来说,市场的空白是最好的冒险乐园。

1、红杉资本东南亚淘金

陈映岚谨慎地行使着手中的投票权。他是红杉资本在东南亚的第一任雇员和第一位风险投资合伙人。

2014年4月,红杉资本针对印度市场成立了规模为5.3亿美元的基金。一年后,又为这只基金筹集了2.1亿美元。

随后,红杉资本新加坡分公司成立,陈映岚任CEO,红杉资本(印度)基金便从印度拓展至东南亚。

以投资规模算,红杉并不是东南亚地区最活跃的VC。

据风投数据公司CB Insights统计,2016年东南亚规模最大的风险投资机构是500 Startups,其次是经纬中国和新加坡早期基金East Ventures。

来自美国硅谷的孵化器公司500 Startups,几年间已经投资了120-140家东南亚地区的初创企业。

但陈映岚为红杉捕捉了许多有潜力的投资机会,包括O2O平台Go-Jek、印尼电商Tokopedia、移动交易平台Carousell、房地产搜索网站99.co、专注AI的Appier等等。

他们中的许多,后来纷纷被阿里巴巴、腾讯等公司“相中”。

相较于500 Startups高频次、小金额的投资模式,红杉的节奏并不激进,较少选择种子轮。陈映岚认为,“在保守的投资环境里,增长轮投资通常需要花更长时间”。

中国公司正在东南亚一掷千金,他们的投资节奏非常快,但投资量级和国内相比仍有较大差距。

据了解,东南亚A轮投资额度在100万-300万美元之间,可以占股15-25%,而天使轮则只有10多万美元。这使得当地较难产生10 亿级别以上的独角兽。

东南亚打车应用Grab获得滴滴和软银20亿美元投资后,估值逾60亿美元。

根据CB Insights发布的亚洲科技创投调查报告,目前东南亚的独角兽公司有游戏公司Garena、打车应用Grab、被阿里巴巴控股的东南亚电商龙头Lazada,印度尼西亚则有一家独角兽是“摩的打车”应用Go-Jek。

东南亚市场也处于VC投资的早期阶段,种子/天使/A轮阶段的获投项目数量占75%以上。

从2016年至今,融资规模在1亿美元以上交易只有4笔,分别是GrabTaxi的F轮7.5亿美元、Go-Jek B轮5.5亿美元、Garena(后更名为Sea)D轮1.7亿美元,以及Tokopedia的E轮1.47亿美元的投资。

2、在东南亚复制中国式创新

2015年,陈映岚第一次在雅加达的星巴克接触Go-Jek团队时,Go-Jek还是B2B模式,并不清楚自己未来要做什么。

陈映岚向Go-Jek团队讲述了几个中国、美国、印度公司的案例,例如Uber、达达(中国最大的众包物流平台)、零号线(餐饮O2O平台)的模式,同时从印度招了一群工程师到印尼做出了产品。几个月后,Go-Jek用户数量高速增长,很快获得了KKR、华平资本及腾讯的多笔投资。

如今,Go-Jek定位是印尼最大的移动互联网生活服务平台,旗下产品除了“摩的版Uber”Go-Jek,还有食品递送服务Go-Food、包裹递送服务Go-Box,甚至开发了自己的移动支付业务Go-Pay。

用陈映岚的话说,这是一个中国“滴滴+达达+饿了么+支付宝”的组合体。

“几年前世界还在讨论中国到底有没有创新,现在中国已经leading了。”陈映岚对全天候科技表示。

Go-Jek正在从共享移动出行延伸至生活服务领域

过去30年,亚洲最成功的故事是中国的巨大增长。

在创新创业方面,东南亚更多受到中国创业热潮的影响。正如十年前,中国想往硅谷的方向发展,但发现硅谷模式并不适合中国的生态环境。而现在,中国无疑是东南亚最好的模仿对象。

例如,中国共享经济的创业经验被复制到东南亚,单在印尼,就涌现出8家提供共享出行服务的初创公司。

而对于出海的中国企业来说,“如果把中国已有的一些产品服务复制到东南亚,即使不是巨变式的创新,更多是微小型的创新,你的风险也会小很多。”新加坡初创移动保险平台PolicyPal的创始人叶己萱对全天候科技表示。

Grab和Go-Jek这两家公司在共享出行业务上争锋,Tokopedia和Lazada也在电商领域展开较量。但无论是电商、移动支付、网络游戏、AI还是媒体产业,东南亚初创企业身后都站着中国的资本。

在东南亚,你会发现许多熟悉的商业模式:印尼版的“滴滴”、“支付宝”、新加坡版的“今日头条”、泰国版的“淘宝”、“去哪儿”……当东南亚的中产阶级开始崛起,移动互联网正在冲击这些年轻的消费市场,淘金者们资本盛宴才刚刚开启。

3、中国VC在东南亚的对手:“BATJ”、“滴滴”

显然,东南亚本地的风险投资并不活跃。整个印尼只有几十家VC,而中国则有数千家。

对于红杉资本这样的顶级VC来说,最大的竞争对手是中国的“BATJ”和滴滴。

6月28日,阿里巴巴宣布斥资约10亿美元增持东南亚领先电商平台Lazada,持股比例将由51%提升至83%。这是马云迄今为止最大的国际收购。

对Lazada的投资也使阿里巴巴得以控制东南亚的支付平台HelloPay。2017年,HelloPay与支付宝合并,使得支付宝扩展到东南亚地区。

据科技创业媒体平台Tech In Asia报道,阿里巴巴的持续收购让很多本地电子商务公司不得不抱团合作(如Orami)或认输放弃(如Ascend Group)。

腾讯对Go-Jek的投资使得后者的估值达到了30亿美元。除此之外,腾讯还投资了东南亚估值最高的初创游戏企业Sea(原名Garena)。

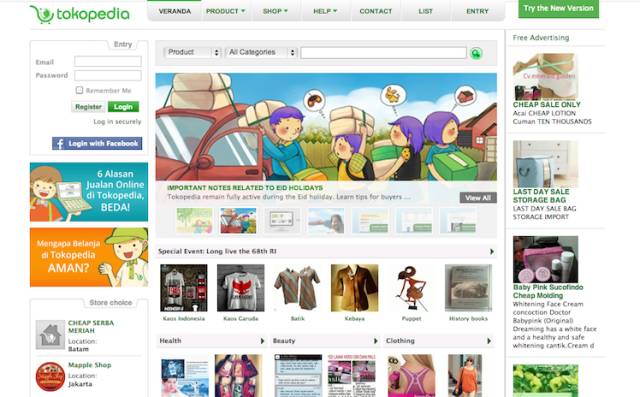

印度“淘宝”电商Tokopedia

“不一定是国内增长遇到瓶颈,你看到的是思维的转变”。尚乘集团资本市场及咨询部主管史晓宇告诉全天候科技,这些公司开始有了抱负,他们不仅要成为最大的中国公司,还要走向世界。

事实上,上世纪60至70年代美国公司发展成为巨头并向海外寻求增长时,也是这样做的。

7月25日,据外媒报道,阿里巴巴正在就投资印尼电商Tokopedia展开磋商,而京东早前已与Tokopedia商讨投资事宜,金额在数亿美元,将与阿里投资的Lazada在印尼形成直接对抗。

Tokopedia是陈映岚早就看重的独角兽。2014年10月,Tokopedia就接受了红杉资本和软银集团1亿美元的E轮融资。

4、中国VC出海东南亚,还有哪些机会

作为红杉资本前投资合伙人,陈映岚是如何精准捕捉东南亚地区的投资机遇的?哪些领域还存在着市场机会?东南亚市场将会诞生下一个BAT吗?

日前,陈映岚在香港接受了全天候科技的独家访谈。

7月10日,陈映岚(右一)出席AMTD-LendIt第二届全球金融科技投资峰会。

Q1.全天候科技:你是什么时候开始关注东南亚市场的?为什么?

陈映岚:在加入红杉资本之前,我在新加坡总理公署担任国立研究基金会处长,负责3.6亿新币的创新基金。期间在东南亚成立了超过20个风险投资基金,跟投了160多家科技企业,其中30个以上上市或被收购。

这是2010-2012年,东南亚的TMT生态还处于早期,项目规模也很小。

不过三个趋势开始发生了:

第一,东南亚中产阶级开始富有了,东南亚的人均GDP是3500-4000元,差不多是中国的十年前;

第二,互联网和移动互联网开始急速增长,东南亚人口非常年轻,人均29岁,每天增加12万互联网的用户。

第三,开始有一波哈佛、斯坦福的海归开始回国。

例如Go-Jek的创始人Nadiem Makarem毕业于哈佛商学院,电商巨头Traveloca创始人Ferry Unardi则是哈佛肄业。

Q2.全天候科技:为什么这些海归愿意在这个时候回来?

陈映岚:过去东南亚好的工程师都去了银行、麦肯锡,海归工程师很少回来,因为在硅谷很安逸。

现在越来越多的人看到这样的机会,有一些大型的公司开始增长。

东南亚已经有几个独角兽了,他们觉得也应该回来做这些事。有了快速增长型的企业,风投才会关注这一块。

即使这样,我们认为人才还是非常不够,工程师还是非常不够,不像中国有清华、北大。

Q3.全天候科技:为什么主要投初创企业?选择企业的标准是什么?

陈映岚:基本上是早期阶段。

1、我们希望支持有能力建立伟大企业的创始人、可以做独角兽以上的公司;

2、大多数投的是东南亚的创始人,可能有一些中国企业的辅佐;

3、如果是中国人,必须有五年以上当地的经验,不能直接从北京搭飞机就过去了。

Q4.全天候科技:东南亚的语言、文化和中国非常相似,在科技创新和商业模式上,东南亚在做中国的模仿者吗?

陈映岚:当地的模式有几种:

一种是Go-Jek,他拿中国的模式拼起来做,因为当地的竞争对手非常差,起的非常快;

第二种是合资企业,像微信、高瓴合作在印尼推出一个微信,投了铺天盖地的广告,但是用户量不多,因为当地普遍还是用WhatsApp、Line;

第三,我们也看到一些家族本来是做矿、做房地产的,他们也做科技,效果没那么好。

我几年前写过一本书叫《创新的国度》,那个时候大家还在质疑中国到底有没有创新,很多都是外包工厂模式移到中国来。但中国现在已经走在前端了。

中国有摩拜、ofo,东南亚有oBike,已经把中国的一些模式抄袭过去,就像Go-jek,是滴滴+达达+饿了么。而且东南亚的企业会引进很多美国、日本的模式把它本地化。怎么说呢,他们是“变种人”,把很多商业模式组合起来在本地应用。

Q5.全天候科技:你认为东南亚会诞生下一个BAT吗?

陈映岚:未必是你想象中的那种BAT。中国有防火墙,东南亚没有,还是用Facebook、Google。中国的互联网是一个闭环,外界很难进入,这是中国幸运的地方。

中国企业动作非常快,竞争又非常激烈。东南亚第一竞争没有这么激烈,第二没有防火墙,老实讲,东南亚的企业家和中国相比也没有那么勤奋,生态不太一样。

东南亚市场仍有待开拓,目前还没有任何一家公司在某个领域取得绝对的领先。这与中国市场不同,搜索、电商、社交媒体和分享出行等领域已经被百度、阿里巴巴、腾讯和滴滴所占领。

Q6.全天候科技:中国资本在东南亚的策略有什么特点?例如投资规模、选择标准、回报率等等。

陈映岚:东南亚的投资节奏非常快,规模(总额)也相对的大,特别是阿里巴巴和腾讯。

东南亚和全球互联网是互联互通的。消费习惯和地理也不太一样,就拿印尼为例子,印尼人口虽然可观(2.5亿),但是岛屿分散,印尼人的消费习惯积极,基本不存钱,和中国的状况不一样,所以从中国依样画葫芦到东南亚是不行的。

Q7.全天候科技:和东南亚本地的VC相比,中国VC的优势是什么?

陈映岚:当地的VC还没有看到未来,他们不知道这个模式的挑战,即使知道了可能也非常皮毛。

中国VC看的模式已经不少,看过整个演变过程,但是不懂当地的语言、文化、支付方法、以及跟当地企业打交道的模式。

Q8.全天候科技:近几年中国科技巨头出海,频繁收购东南亚的初创公司,主要关注了哪些领域?

陈映岚:主要有三块,一是他们想要找更大的C端消费者的市场,比如说电商及产业链上下游,比如说跨境支付、跨境物流。

如果我要在淘宝买产品的话,必须涉及支付方式、物流的打包,中国运送到泰国、印尼、菲律宾,物流这一块也是蛮重要的。

第二是消费升级带来的机会,尤其是智能手机领域,现在印尼是在中国和印度之后的第三大市场。

第三块,中国企业也在寻找AI、VR、AR这样的技术性应用,这一块在东南亚比较小,也有很多跨境是从美国到以色列,再进入中国,这个是技术端的跨境。东南亚我觉得更多是消费市场的跨境。

Q9.全天候科技:你认为哪些领域还存在着机会?

陈映岚:东南亚非常缺技术,即使成长性的企业也需要很多技术的扶持。第二,现在没有互动的平台。

东南亚很多成功的企业他们想借鉴中国的模式,他们要找中国的独角兽聊,他们要到北京,一天见三四个人,人家也未必肯教你。

普遍的风险投资家也只是靠介绍项目为主,除了看Google Trains、LinkedIn和第三方数据,没有一个技术平台可以来预测哪一些公司做得比较好,我觉得这一块是蛮大的机会。

东南亚的企业也需要了解中国模式的经验,了解它的演变和挑战。这个桥梁不是很容易建,但是建起来的话是很大的商机,因为有很多出海的企业,阿里、腾讯都在瞄准东南亚这个标的。

Q10.全天候科技:Fintech也是重要的一块?

陈映岚:Fintech还没有出现一个独角兽。

东南亚6.5亿人口,有11个国家,印尼有2.5亿人口,每个国家都有不同的条例、风控规则,金管局和银行挂钩,这一块会稍微难一点。

覆盖整个东南亚市场可能比较难,可能单独一个国家做一个大的,比如你只攻印尼市场我觉得是不错的,3-4亿美金我觉得不是问题。